株損失繰越控除、損益通算、配当控除をするために確定申告した場合、その所得が国民健康保険料や介護保険料の算出所得にカウントされてしまいます。

そうなるとせっかく還付金を受けようと確定申告したのに、保険料の増加によって逆に損が出てしまうことがあります。

ですが、住民税申告不要を申請することによって、その影響を回避することができます。

その仕組みとメリットを図解で解説していきます。

・住民税申告不要にすることで、国保、介護保険料の影響を回避できる

・繰越控除、損益通算する際には申告不要をした方が得なのか比較する必要がある

・住民税申告不要は納税通知前に市町村に申請する必要がある

住民税申告不要制度とは?

株損失繰越控除、損益通算、配当控除で確定申告すると、国民健康保険料や介護保険料に算出する所得にカウントされてしまいます。

確定申告して税金の還付又は、節税したのにも関わらず、保険料が増額され負担がま増えてしまう可能性があります。

その影響を住民税申告不要の申請することによって回避することができます。

◇特定口座・源泉徴収有りの口座のみ◇

住民税申告不要とできるのは、特定口座・源泉徴収有りでの所得があった場合になります。

逆に源泉徴収されていなければ、まだ課税が終わってない状態なので申告不要はできないということになります。

自営業等で国民健康保険に加入している人は、住民税申告不要の申請をした方が有利の可能性がありますので是非仕組みを理解しておいた方良いでしょう。

住民税申告不要制度概要

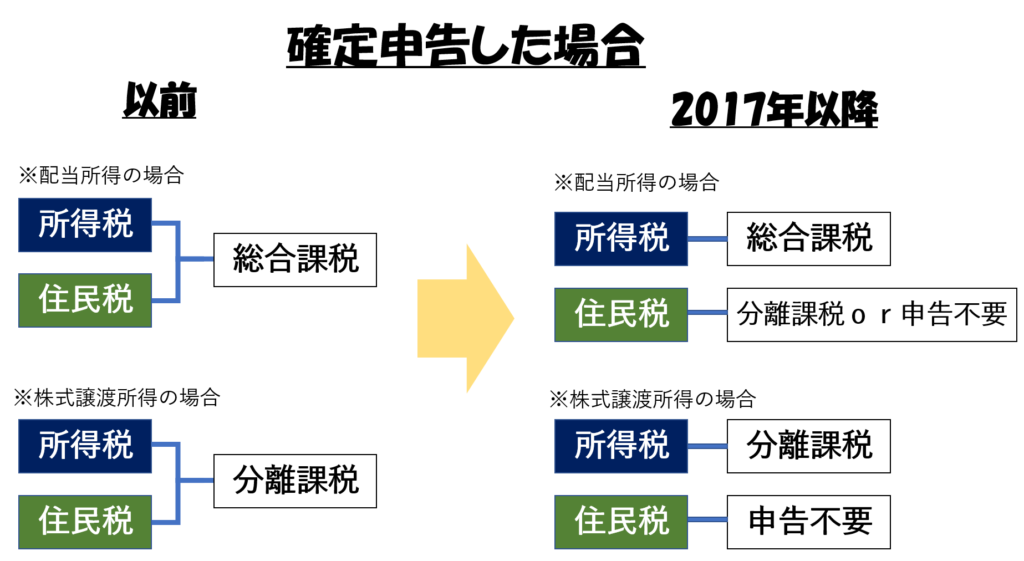

2017年の税制改正により「所得税は総合課税、又は申告分離課税」、「住民税は申告不要制度を活用する」等、所得税と住民税で異なる課税方法を選択することが可能になりました。

それ以前は確定申告した課税方式をそのまま住民税も採用していました。正確に言えばそう決まっていたわけではないですが、別々の課税方式の手続きのシステムが不十分だったため同じ課税方式が選択されていました。

【例】配当所得の場合

所得税では配当控除を活用するため「総合課税」、住民税は申告不要にする。

この場合所得税では課税所得の税率から配当控除を引いた税率が採用され、住民税では源泉徴収された税率5%が採用されます。

申告不要にすることで配当所得分が、国民健康保険料の算出対象から除外されるメリットがあります。

住民税申告不要を申請するには、住民税の納税通知書が送達される日までに住民税の申告書を提出する必要があります。

申告不要なのに申告書を提出ってどういうこっちゃ?w

混乱しそうだけど、申告不要なことを申告書で提出するって意味なのです!

納税通知書の送付日は市町村によって違ったりするので、各市町村に問い合わせ方良いかもしれません。

確定申告が終わったらなるべく早く申請書を提出しましょう。

上場株式等、配当金で確定申告が必要なパターン

特定口座・源泉徴収有りの口座であるなら、上場株式の譲渡所得、配当所得は基本的に源泉徴収されているのでその時点で課税は終了となり確定申告は不要となります。

しかし、株損失繰越控除、損益通算、配当控除をするには原則確定申告する必要があります。

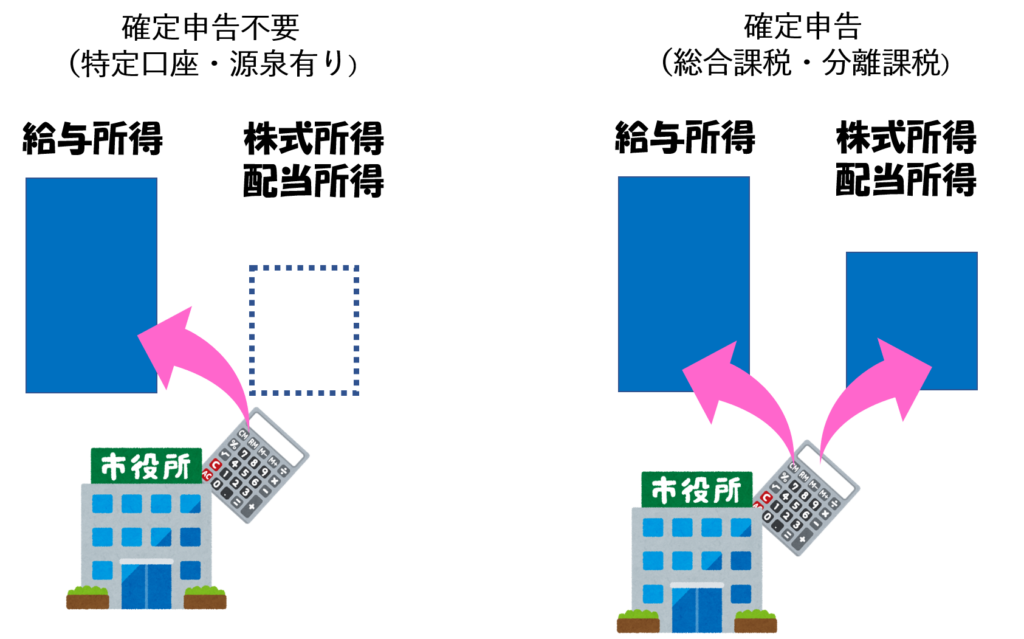

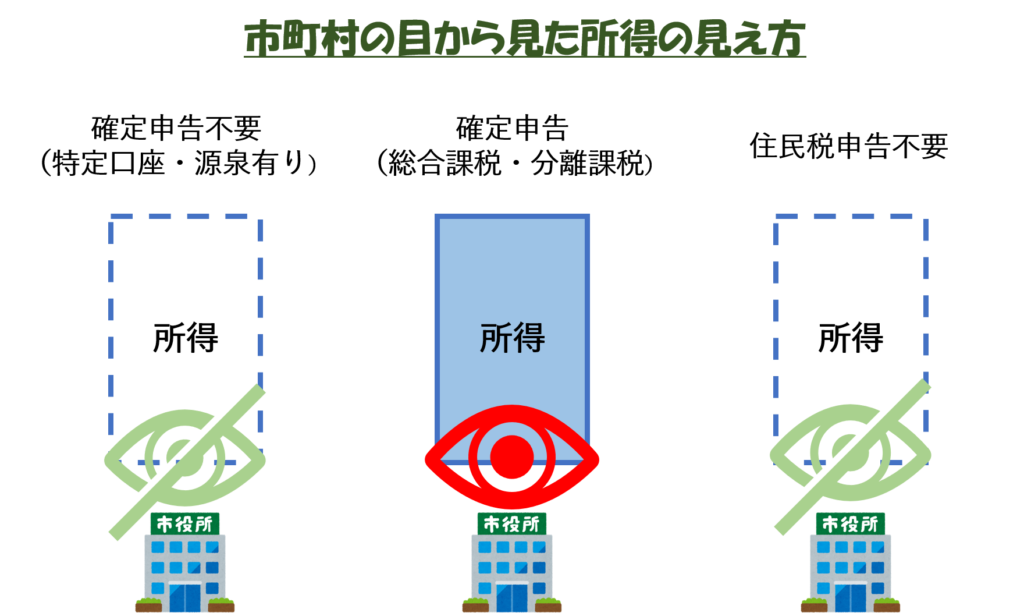

【図解】国保等などの算出所得にカウントされる場合

確定申告すると、そのデータは市町村に行きその所得を元に国民健康保険料、介護保険料が算出されることになります。

その所得は国民健康保険料の算出所得にカウントされてしまうよ!

※特定口座・源泉徴収有りの口座で確定申告不要を選択したままであれば、その所得は国民健康保険料、介護保険料の算定所得にカウントされません。

市町村の目から見た国民健康保険を算出する所得は下の図解イメージとなります。

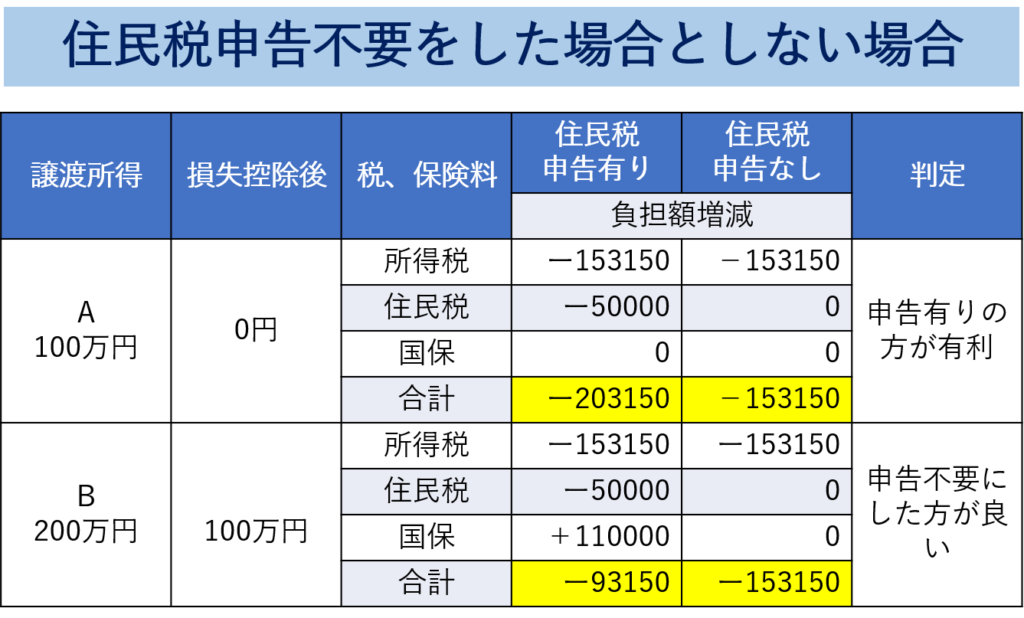

【具体例】解説!住民税申告不要を活用した場合

例)株損失繰越控除があり100万円、株式譲渡所得が(A)100万あった場合、(B)200万円有った場合。

国民健康保険の額はその市町村によりますが、所得割の医療分、支援分、介護分を合せた税率を11%として試算してみます。

◇Aの場合は所得税、住民税共に申告を選択した方が有利◇

その年の株式の所得100万円から、損失控除100万円を引くと所得は0円となります。

◇所得税、住民税共に申告した場合◇

この場合、そのまま確定申告で源泉徴収された所得税153150円、住民税50000円が還付されます。

住民税も申告した場合、所得にカウントされますが、この場合所得が0なので国民健康保険の算出所得としても0になるので、国民健康保険の影響はありません。

◇所得税申告、住民税申告不要にした場合◇

所得税の申告だけの場合、還付金も所得税の部分だけの153150円還付されます。

住民税申告不要とするので繰越控除での還付金はないので0円となります。

また住民税申告不要とすることで、国民健康保険の算出所得カウントになりませんがこの場合0円の所得なので、こちらも国民健康保険の影響はありません。

結論としてこの場合は、所得税、住民税を申告した方が負担が少ないということなります。

◇Bの場合は住民税申告不要を選択した方が有利◇

その年の株式の所得200万円から、損失控除100万円を引くと所得は100万円となります。

◇所得税、住民税共に申告した場合◇

この場合、そのまま確定申告で源泉徴収された所得税153150円、住民税50000円が還付されます。

住民税も申告した場合、国民健康保険の算出所得にカウントされてしまいます。そうすると100万円分の所得割の部分の保険料が上がります。

ここでは所得割の医療分、支援分、介護分を合せた11%として計算します。

※保険率は市町村で違うので、ここではザックリ平均に近い率を使います

100万円×11%=110000円となります。

すると還付金で203150円戻ってきますが、国民健康保険料が110000円負担増となります。

◇所得税申告、住民税申告不要にした場合◇

所得税の申告だけの場合、還付金も所得税の部分だけの153150円還付されます。

住民税申告不要とするので繰越控除での還付金はないので0円となります。

また住民税申告不要とすることで、国民健康保険の算出所得カウントになりませんので、国民健康保険の影響はありません。

結論としては、所得税だけ申告し住民税は申告不要にした方が有利となります。

コメント